Развивающаяся технологическая революция требует решения задач в области анализа конкурентоспособности различных предприятий [1, 2], в частности, медиафирм. Согласно данным Роскомнадзора, по состоянию на 25 апреля 2018 г. официально зарегистрировано 144 125 средств массовой информации (СМИ). Необходимыми для формирования конкурентоспособности фирмы являются разработка и принятие грамотных управленческих решений.

Поведенный анализ проблемной области показал, что в настоящее время отсутствует единая методика формирования управленческих решений для медиафирмы.

Цель данной статьи – ознакомление с разработанной авторами методикой формирования управленческих решений для медиафирмы на основе информационно-аналитической системы, позволяющей оценить и проанализировать ее финансово-хозяйственную деятельность и интеллектуальный капитал.

Материалом для проведения оценки и анализа конкурентоспособности служат отчетность организации, а именно бухгалтерский баланс и отчет о прибылях и убытках, результаты работы экспертов. Экспертный метод определения показателей основан на учете мнений специалистов-экспертов, компетентных в решении конкретной задачи.

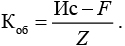

Блок-схема алгоритма формирования управленческих решений для медиафирмы приведена на рисунке 1.

Комплексная оценка предполагает реализацию следующих пяти этапов.

Этап 1. Определение исходных данных.

Источниками данных для оценки и анализа финансово-хозяйственной деятельности медиафирмы являются бухгалтерская отчетность фирмы и результаты работы экспертов.

Этап 2. Оценка финансового состояния медиафирмы.

Анализ финансового состояния предприятия предусматривает оценку важнейших показателей рентабельности и оборачиваемости капитала на основании бухгалтерского баланса и отчета о прибылях

и убытках. Рассмотрим показатели, используемые для анализа финансового состояния фирмы [3].

Ликвидность медиафирмы.

Для оценки ликвидности медиафирмы необходимо рассчитать финансовые коэффициенты (коэффициенты ликвидности) на основе бухгалтерского баланса компании и проверить их на соответствие нормативным ограничениям. Если значение не соответствует нормативу, необходимо разработать возможные управленческие решения для руководства медиафирмы.

Финансовые коэффициенты ликвидности.

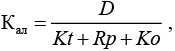

- Коэффициент абсолютной ликвидности (Кал):

(1)

(1)

где D – денежные средства и краткосрочные финансовые вложения; Kt – краткосрочные кредиты и заемные средства; Rp – расчеты и прочие пассивы; Ko – ссуды, не погашенные в срок.

Нормативы и рекомендации для руководства медиафирмы:

Кал ≤ 0,3 – неудовлетворительное значение; следует принять меры по привлечению дополнительного финансирования, чтобы погасить часть краткосрочных обязательств;

Кал > 0,3 и ≤ 1,0 – оптимальное значение показателя;

Кал > 1,0 – удовлетворительное значение, однако данный показатель свидетельствует о наличии высокой доли неработающих активов в виде денежных средств; стоит направить часть на погашение долгосрочных обязательств, обновление оборудования и ПО, премии сотрудникам или продвижение товара.

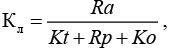

- Коэффициент ликвидности (Кл):

(2)

(2)

где Ra – денежные средства, расчеты и прочие активы.

Нормативы и рекомендации для руководства медиафирмы:

Кл ≤ 0,6 – неудовлетворительное значение показателя; следует принять меры по привлечению дополнительного финансирования, чтобы погасить часть краткосрочных обязательств;

Кл > 0,6 и ≤ 1,0 – оптимальное значение показателя;

Кл > 1,0 – удовлетворительное значение показателя, однако руководство организации нерационально использует активы; следует направить часть денежных средств на погашение долгосрочных обязательств или на развитие компании.

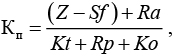

- Коэффициент покрытия (Кп):

(3)

(3)

где Z – запасы и затраты; Sf – расходы будущих периодов; Ra – денежные средства, расчеты и прочие активы.

Нормативы и рекомендации для руководства медиафирмы:

Кп ≤ 1,0 – неудовлетворительное значение показателя; необходимо искать дополнительные ресурсы,

к примеру, реализовывать долгосрочные активы или ценные бумаги;

Кп > 1,0 и ≤ 3,0 – оптимальное значение показателя;

Кп > 3,0 – удовлетворительное значение показателя, однако руководство организации нерационально использует активы; стоит направить денежные средства на погашение долгосрочных обязательств или на развитие компании.

Ликвидность баланса.

Расчет ликвидности баланса простым методом:

· наиболее ликвидные активы

A1 = D; (4)

· быстро реализуемые активы

A2 = Ra – D; (5)

· медленно реализуемые активы

A3 = Z + Sf + FT + RT a, (6)

где Sf – расходы будущих периодов; FT – долгосрочные финансовые вложения; RTa – расчеты с участниками (учредителями);

· наиболее срочные пассивы

П1 = Rp + Ko; (7)

· краткосрочные пассивы

П2 = Kt – Ko; (8)

· долгосрочные и среднесрочные пассивы

П3 = К T + RTp, (9)

где КT – долгосрочные и среднесрочные кредиты и заемные средства; RTp – расчеты за имущество.

Далее необходимо рассчитать платежные излишки/недостатки:

· платежный излишек/недостаток наиболее ликвидных активов:

А11= А1 – П1; (10)

· платежный излишек/недостаток быстро реализуемых активов

А12= А2 – П2; (11)

· платежный излишек/недостаток медленно реализуемых активов

А13= A3 – П3. (12)

Оценку баланса ликвидности можно представить в виде матрицы (табл. 1).

Таблица 1

Оценка ликвидности баланса и рекомендации для руководства медиафирмы

|

А11 |

А12 |

А13 |

Оценка |

Рекомендация |

|

+ |

+ |

+ |

Удовлетворительно |

Баланс абсолютно ликвиден |

|

+ |

+ |

– |

Удовлетворительно |

Баланс ликвиден, однако присутствует |

|

+ |

– |

+ |

Удовлетворительно |

Баланс ликвиден, однако присутствует недостаток быстро реализуемых активов. Следует погасить часть краткосрочных кредитов |

|

– |

+ |

+ |

Удовлетворительно |

Баланс ликвиден, однако присутствует недостаток наиболее ликвидных активов. Следует воспользоваться механизмом финансовой стабилизации, для чего уменьшить сумму постоянных расходов (в том числе расходов |

|

– |

– |

– |

Неудовлетворительно |

Баланс абсолютно неликвиден. У компании недостаточно ликвидных средств, чтобы покрыть существующие обязательства. Необходимы немедленные меры по санации предприятия |

|

– |

– |

+ |

Неудовлетворительно |

Баланс неликвиден. Присутствуют недостаток наиболее ликвидных активов и быстро реализуемых активов, а также платежный излишек медленно реализуемых активов. Следует продлить сроки кредиторской задолженности, уменьшить сумму постоянных расходов (в том числе расходов на содержание управленческого персонала), понизить уровень условно-переменных расходов и наращивать размер собственных активов фирмы. Следует расширить рынок сбыта медиапродукции, провести грамотную рекламную кампанию, привлечь инвесторов и кредиторов |

|

– |

+ |

- |

Неудовлетворительно |

Баланс неликвиден. Присутствуют недостаток наиболее ликвидных активов и медленно реализуемых активов, а также платежный излишек быстрореализуемых активов. Следует продлить сроки кредиторской задолженности, уменьшить сумму постоянных расходов (в том числе расходов на содержание управленческого персонала), понизить уровень условно-переменных расходов и наращивать размер собственных активов фирмы. |

|

+ |

– |

– |

Неудовлетворительно |

Баланс неликвиден. Присутствуют недостаток быстро реализуемых активов и медленно реализуемых активов, а также платежный излишек наиболее ликвидных активов. Следует погасить часть краткосрочных кредитов и наращивать размер собственных активов фирмы. Повысить ликвидность можно за счет увеличения роста обеспеченности запасов собственных оборотных средств или погашения долгосрочных и среднесрочных кредитов и заемных средств, расчетов за имущество |

Оценка финансовой устойчивости.

Оценка финансовой устойчивости формируется из оценок трехкомпонентного показателя типа финансовой ситуации, определяющего покрытие основных и оборотных средств собственными и заемными финансовыми источниками, а также оценок коэффициентов устойчивости по сравнению с нормативными значениями [3].

При расчете показателей финансовой устойчивости используются следующие формулы.

Трехкомпонентный показатель типа финансовой ситуации:

· излишек/недостаток собственных оборотных средств:

+Ес = Иc – F – Z, (13)

где Ис – собственный капитал; F – внеоборотные активы;

· излишек/недостаток собственных, долгосрочных и среднесрочных заемных средств:

+Ет = Иc – F – Z + Kt; (14)

· излишек/недостаток общей величины основных источников формирования запасов и затрат:

+Е = Иc – F – Z + Kt + KT. (15)

Полученное значение трехкомпонентного показателя может характеризовать состояние финансовой устойчивости как

· абсолютно устойчивое: запасы минимальны, если

+Ес > 0 и +Eт > 0 и +Е > 0; (16)

· нормальное: нормальные величины запасов, если

+Ес < 0 и +Eт > 0 и +Е > 0 (17)

(такое состояние руководству медиафирмы рекомендуется восстановить путем привлечения оборотных средств);

· неустойчивое: избыток запасов, если

+Ес < 0 и +Eт < 0 и +Е > 0 (18)

(такое состояние руководству медиафирмы рекомендуется восстановить путем привлечения долгосрочных и среднесрочных кредитов и заемных средств или обоснованным снижением уровня запасов);

· кризисное: чрезмерная величина неподвижных и малоподвижных запасов, если

+Ес < 0 и +Eт < 0 и +Е < 0 (19)

(в этом случае денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже кредиторской задолженности и просроченных ссуд; необходимо предпринять меры по санации предприятия).

Коэффициенты финансовой устойчивости предприятия:

· коэффициент автономии (Ка):

(20)

(20)

где В – итог актива и пассива баланса.

Нормативы и рекомендации для руководства медиафирмы:

- Ка ≤ 0,5 – неудовлетворительное значение показателя; следует повысить долю собственного капитала и резервов;

- Ка > 0,5 – оптимальное значение показателя;

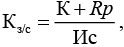

· коэффициент соотношения собственных и заемных средств (Кз/с):

(21)

(21)

Нормативы и рекомендации для руководства медиафирмы:

- Кз/с < 0,7 – оптимальное значение показателя;

- Кз/с ≥ 0,7 – неудовлетворительное значение показателя; неустойчивое финансовое положение, необходимо уменьшить зависимость предприятия от заемных средств;

· коэффициент обеспеченности запасов и затрат собственными источниками финансирования (Коб):

(22)

(22)

Нормативы и рекомендации для руководства медиафирмы:

- Коб ≤ 0,6 – неудовлетворительное значение показателя; следует уменьшить кредитную нагрузку на компанию;

- Коб > 0,6 – оптимальное значение показателя.

Оценка рентабельности.

Существует множество показателей рентабельности, однако для реализации информационно-аналитической системы авторами были выбраны показатели рентабельности текущих активов и реализованной продукции.

Показатель рентабельности текущих активов (Рта), отражающий получение чистой прибыли (ЧП) на один рубль оборотных средств (ОбС):

(23)

(23)

может быть выведен через показатели оборачиваемости текущих активов (Ота) и рентабельности реализованной продукции (Ррп):

Рта = Ота * Ррп. (24)

Оборачиваемость текущих активов определяется отношением выручки от реализации продукции к величине оборотных средств:

(25)

(25)

Рентабельность реализованной продукции рассчитывается как отношение чистой прибыли к выручке от реализации продукции (Врп):

(26)

(26)

Выручка от реализации продукции в стоимостном выражении складывается из затрат на производство реализованной продукции (Зпр), или себестоимости, и результата от реализации, или прибыли (Пр):

Врп = Зпр + Пр. (27)

Затраты на производство продукции включают прямые затраты (сырье и материалы, оплату труда рабочих, отчисления на социальные нужды, брак в производстве и прочие расходы) и постоянные затраты (общехозяйственные, общепроизводственные и коммерческие расходы).

Оценка показателей рентабельности будет осуществляться через сравнение с аналогичными показателями за прошлый период.

- Рта ≥ Ртапред – рентабельность текущих активов возросла, что говорит о положительной динамике.

Рта < Ртапред – рентабельность текущих активов понизилась, что говорит об отрицательной динамике. Причиной ухудшения рентабельности может являться снижение реализации. Надо обратить внимание на ценовую политику, привлечь маркетологов и провести исследования в области ассортимента производимой продукции. С целью увеличения рентабельности можно также уменьшить оборотные средства или постоянные активы, например, продать оборудование, которое работает плохо и малоэффективно, снизить запасы сырья и незавершенного производства, разобраться с дебиторской задолженностью.

- Ррп ≥ Ррппред – рентабельность реализованной продукции возросла, что говорит о положительной динамике.

Ррп < Ррппред – рентабельность реализованной продукции понизилась, что говорит об отрицательной динамике. Для повышения рентабельности реализованной продукции следует провести оптимизацию затрат, снизить себестоимость, увеличить долю наиболее продаваемых товаров, сделать акцент на маркетинг и продвижение товара или повысить стоимость продукции.

Комплексная оценка финансового состояния.

Общая оценка по блоку «оценка финансового состояния» сформирована в таблице 2.

Таблица 2

Оценка финансового состояния медиафирмы

|

№ п/п |

Показатель |

Значение |

Балл |

|

1 |

Коэффициент абсолютной ликвидности (Кал) |

≤ 0,3 |

0 |

|

> 0,3 и ≤ 1 |

1 |

||

|

> 1 |

0,5 |

||

|

2 |

Коэффициент ликвидности (Кл) |

≤ 0,6 |

0 |

|

> 0,6 и ≤ 1 |

1 |

||

|

> 1 |

0,5 |

||

|

3 |

Коэффициент покрытия (Кп) |

≤ 1 |

0 |

|

> 1 и ≤ 3 |

1 |

||

|

> 3 |

0,5 |

||

|

4 |

Оценка ликвидности баланса |

Удовлетворительно |

1 |

|

Неудовлетворительно |

0 |

||

|

5 |

Трехкомпонентный показатель типа финансовой ситуации |

Абсолютно устойчивое |

1 |

|

Нормальное |

0,8 |

||

|

Неустойчивое |

0,4 |

||

|

Кризисное |

0 |

||

|

6 |

Коэффициент автономии (Ка) |

≤ 0,5 |

0 |

|

> 0,5 |

1 |

||

|

7 |

Коэффициент соотношения собственных и заемных средств (Кз/с) |

< 0,7 |

1 |

|

≥ 0,7 |

0 |

||

|

8 |

Коэффициент обеспеченности запасов и затрат собственными источниками финансирования (Коб) |

≤ 0,6 |

0 |

|

> 0,6 |

1 |

||

|

9 |

Рентабельность текущих активов (Рта) |

< Рта прошлого периода |

0 |

|

≥ Рта прошлого периода |

1 |

||

|

10 |

Рентабельность реализованной продукции (Ррп) |

< Ррп прошлого периода |

0 |

|

≥ Ррп прошлого периода |

1 |

Итоговый балл будет получен в результате сложения баллов по каждому показателю. Шкала для оценки итогового значения представлена в таблице 3.

Таблица 3

Шкала оценки финансового состояния медиафирмы

|

Оценка финансового |

Итоговый балл |

Рекомендации |

|

Отличная |

9–10 |

Абсолютно устойчивое финансовое состояние, все показатели удовлетворяют нормальным ограничениям, ухудшения финансового состояния по сравнению с предыдущими периодами деятельности не отмечено. (Блок рекомендаций, сформированный из анализа финансового состояния) |

|

Хорошая |

7–8 |

Нормальное финансовое состояние, большинство показателей удовлетворяют нормальным значениям, платежеспособность предприятия в таком случае гарантирована. Однако следует обратить внимание на слабые места и воспользоваться следующими рекомендациями: (блок рекомендаций, сформированный из анализа финансового состояния) |

|

Удовлетворительная |

5–6 |

Большинство показателей удовлетворяют нормальным значениям или имеют место незначительные отклонения, может быть отмечена тенденция к ухудшению финансового состояния, финансовая устойчивость удовлетворительная. Следует обратить внимание на слабые места и воспользоваться следующими рекомендациями: (блок рекомендаций, сформированный из анализа финансового состояния) |

|

Неудовлетворительная |

0–4 |

Большинство показателей не удовлетворяет нормальным значениям. Следует воспользоваться следующими рекомендациями: (блок рекомендаций, сформированный из анализа финансового состояния) |

Блок рекомендаций, упоминаемый в таблице 3, формируется в процессе анализа показателей. В случае, когда значение одного из показателей не соответствует нормативному значению, руководству медиафирмы предлагаются рекомендации по его улучшению.

Этап 3. Анализ интеллектуального капитала медиафирмы.

В современном понимании интеллектуальный капитал – это знания, информация, опыт, организационные возможности, информационные каналы, которые могут приносить организации прибыль [4, 5].

Важно отметить, что именно интеллектуальный капитал задает темп и характер обновления технологии производства и его продукции, которые в последующем становятся главным конкурентным преимуществом на рынке. В медиаиндустрии качество конечного продукта напрямую зависит от интеллектуального капитала.

Интеллектуальный капитал состоит из нескольких взаимодействующих элементов (рис. 2).

Для анализа интеллектуального капитала медиафирмы экспертам будут предложены три анкеты для оценки капитала: человеческого (табл. 4), организационного (табл. 5) и потребительского (табл. 6).

Для анализа интеллектуального капитала медиафирмы экспертам будут предложены три анкеты для оценки капитала: человеческого (табл. 4), организационного (табл. 5) и потребительского (табл. 6).

Таблица 4

Макет анкеты для анализа человеческого капитала медиафирмы

|

№ п/п |

Оценочный показатель |

Оценка (от 0 до 10) |

|

1 |

Квалификация персонала |

|

|

2 |

Удовлетворенность работников |

|

|

3 |

Творческие способности |

|

|

4 |

Текучесть персонала |

|

|

5 |

Мотивация |

|

|

Средний балл |

||

Таблица 5

Макет анкеты для анализа организационного капитала медиафирмы

|

№ п/п |

Оценочный показатель |

Оценка (от 0 до 10) |

|

1 |

Информационные системы |

|

|

2 |

Корпоративная культура |

|

|

3 |

Материально-техническое обеспечение |

|

|

4 |

Защита объектов интеллектуальной собственности |

|

|

Средний балл |

||

Таблица 6

Макет анкеты для анализа потребительского капитала медиафирмы

|

№ п/п |

Оценочный показатель |

Оценка (от 0 до 10) |

|

1 |

Узнаваемость бренда |

|

|

2 |

Лояльность покупателей |

|

|

3 |

Каналы дистрибуции |

|

|

4 |

Медиапартнерство |

|

|

5 |

Имиджевые клиенты организации |

|

|

Средний балл |

||

Таким образом, по каждому из трех блоков будет получен средний балл от 0 до 10. Итоговый балл определяется как среднее арифметическое балльных оценок. Шкала оценки для полученного значения представлена в таблице 7.

Таблица 7

Шкала оценки интеллектуального капитала медиафирмы

|

Уровень управления интеллектуальным капиталом |

Итоговый балл |

Рекомендации |

|

Низкий |

0–5 |

Необходимо разработать программы управления, ориентированные на интеллектуальный капитал. Особенно стоит обратить внимание на слабые места и воспользоваться следующими рекомендациями: (блок рекомендаций, сформированный из анализа интеллектуального капитала) |

|

Высокий |

6–10 |

Высокий уровень управления интеллектуальным капиталом. Однако стоит обратить внимание на слабые места и воспользоваться следующими рекомендациями: (блок рекомендаций, сформированный из анализа интеллектуального капитала) |

Блок рекомендаций, упоминаемый в таблице 7, формируется в процессе анализа интеллектуального капитала по всем трем блокам. В случае, когда значение одного из показателей меньше 6, руководству медиафирмы предлагаются рекомендации по его улучшению. Перечень рекомендаций представлен в таблице 8.

Таблица 8

Рекомендации по управлению интеллектуальным капиталом медиафирмы

|

Проблема |

Рекомендации |

|

Человеческий капитал |

|

|

Низкая квалификация персонала |

Следует организовывать различные тренинги и курсы повышения квалификации для сотрудников |

|

Низкая удовлетворенность работников |

Требуется создать комфортные условия труда, поощрять сотрудников премиями и благодарностями |

|

Понижение творческих способностей |

В случае, если у журналиста наблюдается творческий кризис, стоит дать ему отпуск; организовать интересные встречи с представителями данной профессии, которые вдохновят сотрудников |

|

Высокая текучесть персонала |

Создать благоприятные условия для работы, разъяснить цель компании и индивидуальную роль каждого участника для повышения мотивации сотрудников |

|

Низкая мотивация сотрудников |

Найдите индивидуальный подход к каждому подчиненному, спрашивайте сотрудников о результатах их работы на общих собраниях, введите систему вознаграждений, спрашивайте сотрудников об их идеях по улучшению работы, отправляйте сотрудников на курсы повышения квалификации |

|

Организационный капитал |

|

|

Отсутствие информационных систем |

Руководству следует обратить внимание на использование ИС, которые позволят автоматизировать многие функции и сэкономить время |

|

Низкая корпоративная культура |

Следует начать практиковать совместный досуг, проведение упражнений и занятий по формированию или поднятию командного духа |

|

Устаревшее материально-техническое обеспечение |

Необходимо обновить компьютерный парк, оргтехнику и программное обеспечение |

|

Низкая защита объектов интеллектуальной собственности |

Следует отслеживать использование объектов интеллектуальной собственности без вашего ведома другими компаниями и в случае нарушения прав собственности обращаться в судебные органы |

|

Потребительский капитал |

|

|

Низкая узнаваемость бренда |

Необходимо проводить рекламные компании, освещать различные культурные и спортивные мероприятия в регионе |

|

Низкая лояльность покупателей |

Ввести систему скидок и бонусов для постоянных клиентов, выборочно помогать читателям, проводя журналистские расследования |

|

Ограниченное число каналов дистрибуции |

Расширить сеть каналов продаж, контракты на распространение печатной версии с крупными фирмами, организовать интернет-продажи |

|

Отсутствие медиапартнерства |

Стоит налаживать контакты с федеральными СМИ для обмена информацией и повышения медиаиндекса |

|

Отсутствие имиджевых клиентов |

Следует заключать сделки с крупными компаниями города. Это принесет дополнительный доход и повысит узнаваемость бренда |

Этап 4. SWOT-анализ.

SWOT-анализ –один из самых эффективных инструментов в области стратегического менеджмента. Суть SWOT-анализа заключается в анализе внутренних и внешних факторов компании, оценке рисков и конкурентоспособности товара в отрасли.

Для выявления сильных и слабых сторон, как и при анализе интеллектуального капитала, экспертам будет предложена анкета (табл. 9).

Таблица 9

Макет анкеты для анализа сильных и слабых сторон медиафирмы

|

№ п/п |

Оценочный показатель |

Оценка (от 0 до 10) |

|

1 |

Опыт работы |

|

|

2 |

Внешний вид продукта |

|

|

3 |

Оригинальность публикаций |

|

|

4 |

Проверенная и достоверная информация |

|

|

5 |

Наличие электронной версии |

|

|

6 |

Уровень продаж |

|

|

7 |

Маркетинг |

|

|

8 |

Стоимость продукции |

|

|

Средний балл |

||

Основываясь на предыдущем опыте в области анализа сильных и слабых сторон фирмы, авторами была составлена оценочная шкала (табл. 10).

Таблица 10

Шкала анализа сильных и слабых сторон медиафирмы

|

Уровень эффективности управления |

Средний балл |

Рекомендации |

|

Преобладают отрицательные факторы |

0–5 |

Необходимо обратить внимание на слабые места: (блок рекомендаций, сформированный из анализа сильных и слабых сторон) |

|

Преобладают положительные факторы |

6–10 |

Высокий уровень управления фирмой, однако стоит обратить внимание на слабые места: (блок рекомендаций, сформированный из анализа сильных и слабых сторон) |

Блок рекомендаций, упоминаемый в таблице 10, формируется в процессе анализа сильных и слабых сторон. Когда значение одного из показателей меньше 6, руководству медиафирмы предлагаются рекомендации по его улучшению. Перечень рекомендаций представлен в таблице 11.

Таблица 11

Рекомендации по минимизации слабых сторон медиафирмы

|

Слабое место |

Рекомендации |

|

Опыт работы |

Стоит продумать рекламную концепцию, которая поможет громко заявить о себе на рынке СМИ и привлечь аудиторию новым форматом |

|

Внешний вид продукта |

Адаптация внешнего вида издания к требованиям целевой аудитории |

|

Оригинальность публикаций |

Заключение контрактов с авторами и артистами, повышение квалификации работников |

|

Проверенная и достоверная информация |

Публиковать только проверенную информацию от официальных источников |

|

Наличие электронной версии |

Стоит разработать электронную версию издания для привлечения новой аудитории и рекламодателей |

|

Уровень продаж |

Разработка системы скидок, бонусов и подарков, конкурсов и лотерей, изменение выкладки товара |

|

Маркетинг |

Сформулировать цель, разработать систему мотивации деятельности маркетологов, проводить обучение и аттестацию |

|

Стоимость продукции |

Определить новую ценовую политику |

При проведении SWOT-анализа выявляются также потенциальные возможности и угрозы. Авторами были проанализированы и выделены наиболее важные и общие угрозы для медиафирм, а также разработаны рекомендации по использованию возможностей и минимизации угроз .

Возможности:

· привлечение рекламодателей: проведение различных акций для рекламодателей, разработка системы скидок;

· расширение сбытовой сети: поиск новых точек сбыта, интернет-продажи, контракты на распространение печатной версии с крупными фирмами и учебными заведениями региона;

· выход на новые рынки: так как СМИ привязаны к своим географическим рынкам, стоит рассмотреть возможность перехода в новые форматы (интернет-портал, телеэфир, радиоэфир).

Угрозы:

· растущий уровень конкуренции: уделить внимание разработке подходящей стратегии конкурентоспособности, например, усилить позиции на рынке, сделав упор на маркетинг;

· правительственное ограничение (цензура): делать акцент на материалах, не попадающих под ограничения;

· рост стоимости производства за счет удорожания услуг типографии: поиск другой типографии, снижение тиража, привлечение рекламодателей для сохранения стоимости продукта.

Этап 5. Расчет эффективности финансово-хозяйственной деятельности медиафирмы на основе интегрального показателя.

Формирование авторской методики для поддержки принятия решений руководства медиафирмы основывается на результатах анализа финансовых показателей, экспертных оценок, анализа интеллектуального капитала предприятия и SWOT-анализа.

На основе проведенной авторами оценки данных подходов было принято использовать несколько групп показателей. Данный метод позволит комплексно оценить эффективность финансово-хозяйственной деятельности медиафирмы и помочь руководству в формировании управленческих решений.

Воспользовавшись сравнительным анализом весов, занимаемыми показателями в методиках различных авторов, был определен вес каждого показателя (табл. 12). Упор сделан на анализ интеллектуального капитала, так как в медиаиндустрии качество конечного продукта напрямую зависит от него.

Таблица 12

Определение удельного веса показателей блоков в методике оценки эффективности

финансово-хозяйственной деятельности медиафирмы

|

Показатель |

Место показателя в методике |

Удельный вес показателя в методике |

|

Анализ финансовых показателей |

1 |

0,5 |

|

Анализ интеллектуального капитала |

2 |

0,25 |

|

SWOT-анализ |

3 |

0,25 |

Данные веса будут подставлены в формулу для расчета итогового показателя:

(28)

(28)

где S – суммарная оценка показателей; Wi – удельный вес i-го показателя; Pi – категория i-го показателя; n – число показателей (в реализуемой модели n = 3).

Подставив формулу (28) в реализуемую автором методику, получим:

S = 0,5*Zфин.ан. + 0,25* Zинт + 0,25* Zswot, (29)

где Zфин.ан. – итоговый балл по блоку «анализ финансового состояния»; Zинт – итоговый балл по блоку «анализ интеллектуального капитала»; Zswot – итоговый балл по блоку «SWOT-анализ».

Используя данные таблиц, были установлены максимальные и минимальные значения суммарной оценки показателей и присвоены соответствующие оценки эффективности финансово-хозяйственной деятельности (табл. 13).

Таблица 13

Классификационные группы эффективности финансово-хозяйственной

деятельности медиафирмы

|

Итоговая оценка S |

Оценка эффективности финансово-хозяйственной деятельности медиафирмы |

Рекомендации |

|

0–4 |

Неэффективное |

Неэффективная финансово-хозяйственная деятельность. Большинство показателей не удовлетворяют нормальным значениям: (блок рекомендаций, сформированный из анализа финансового состояния, интеллектуального капитала и SWOT-анализа) |

|

5–6 |

Малоэффективное |

Малоэффективная финансово-хозяйственная деятельность. Возможна тенденция к ухудшению состояния, чтобы этого избежать, следует обратить внимание на слабые места: (блок рекомендаций, сформированный из анализа финансового состояния, интеллектуального капитала и SWOT-анализа) |

|

7–8 |

Эффективное |

Эффективная финансово-хозяйственная деятельность. Большинство показателей удовлетворяют нормальным значениям, однако следует обратить внимание на слабые места: (блок рекомендаций, сформированный из анализа финансового состояния, интеллектуального капитала и SWOT-анализа) |

|

9–10 |

Высокоэффективное |

Высокоэффективная финансово-хозяйственная деятельность: (блок рекомендаций, сформированный из анализа финансового состояния, интеллектуального капитала и SWOT-анализа) |

Таким образом, была проведена комплексная оценка финансово-хозяйственной деятельности медиафирмы, на основании которой ей присвоена соответствующая категория. Проведенные исследования могут служить основой для разработки интеллектуальной системы формирования управленческих решений для медиафирмы.

Литература

1. Семенов Н.А., Морозов А.К. Алгоритм оценки конкурентоспособности предприятия на основе продукционной модели. URL: http://swsys-web.ru/algorithm-for-assessing-the-competitiveness-of-an-enterprise-based-on-the-production-model.html (дата обращения: 27.04.2018).

2. Семенов Н.А., Шодикулова Е.З. Алгоритмическое обеспечение информационно-аналитической системы оценки и анализа конкурентоспособности IT-предприятия. URL: http://swsys-web.ru/algorithmic-support-of-the-enterprise-it-competitiveness-system.html (дата обращения: (дата обращения: 27.04.2018).

3. Тельнов Ю.Ф. Интеллектуальные информационные системы. М.: Изд-во ММИЭИФП, 2011. 118 с.

4. Балашов Е.Л. Современные подходы к оценке интеллектуального капитала организации // Государственное управление. Электронный вестн. 2017. № 13.

5. Вартанова Е.Л. Медиаэкономика зарубежных стран. М.: Аспект Пресс, 2003. 336 с.

Comments